最初に知っておきたい、日本人の平均年収は?

自分の家を買おう!と思ったとき、まず気になるのが、自分の年収で幾らぐらいの家が買えるのか?ということですよね。

そんな疑問を解消するため、このページでは年収ごとの戸建てローンの目安をお教えします。

住宅ローンの目安について知るために、まずは日本人の平均年収の額を知っておきましょう。

平均年収とその内訳

一年間フルに勤務した人を対象とした国税庁の「令和2年分 民間給与実態統計調査」を見てみると、平均年収は433万円という結果になっています。

男女別に見ると、男性は532万円、女性は293万円。

全体平均、男女別平均とも、前年の平均額よりも減少傾向にあります。

平均年齢と平均勤続年数

給与所得者の平均年齢は、全体で46.8歳。

平均勤続年数は、12.4年でした。

正規・非正規の平均

正規雇用の平均年収は496万円、非正規雇用の場合は176万円となっています。

男女別に詳しく見ていくと、正規雇用の男性の平均が550万円であるのに対して非正規雇用は228万円。女性は正規雇用が254万円、非正規雇用が153万円という結果でした。

平均給与の内訳

最後に、平均給与の内訳を見てみましょう。

給与と手当の平均金額は390万円。

賞与の平均金額は65万円となっています。

戸建てを建てる年代とその年収

続いて、国土交通省の「令和2年分 民間給与実態統計調査」を見ていきます。

初めて注文住宅を取得する方(一次取得者)の平均年齢は38.9歳。年代別の内訳を見ると、30歳未満が14.5%、30歳代が最も多い49.2%、40歳代は21.6%、50歳代は7.3%、60歳以上が7.4%という結果になっています。

年齢階層別の平均給与は以下のとおり。

平成28年~令和2年の5年間で、20代前半を除く各年代とも「年収300万円超~400万円以下」の階級が最も多くなっています。

| 全体 | 男性 | |

|---|---|---|

| 20代前半 | 242万円 | 277万円 |

| 20代後半 | 319万円 | 393万円 |

| 30代前半 | 400万円 | 458万円 |

| 30代後半 | 311万円 | 518万円 |

| 40代前半 | 470万円 | 571万円 |

| 40代後半 | 498万円 | 621万円 |

ちなみに、注文住宅(新築)を建てた人のうち、住宅金融支援機構提携ローン(フラット 35)・民間金融機関・住宅金融支援機構からの直接融資・その他公的機関や勤務先からの借入金といった「住宅ローン」を借り入れている世帯の割合は約80.0%と、殆どの人が住宅ローンを申請して家を購入しています。

※参照:国税庁「令和2年分 民間給与実態統計調査」:

https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan2020/pdf/002.pdf

国土交通省「令和2年分 民間給与実態統計調査」:

https://www.mlit.go.jp/common/001401319.pdf

年収別に借りられるローンの見込み金額

住宅ローンを組んで家を購入する際は、無理のない返済ができることが必須条件。収入に対しての返済金額は20%が理想的で、最大でも30%が上限目安となっています。

ここでは、年収別の具体的な住宅購入相場とローン返済の目安額(フラット35の年率1.43%で計算した場合の金額)について見ていきましょう。

年収300万円の場合

借入可能額は2,477万円。この金額の中で購入するのに適している住宅の相場は、1,650万円~2,190万円となります。

この範囲内であれば、生活費や維持費などを考慮しても毎月5万円~6万7,000円と無理のないローン返済額に収まります。

年収400万円の場合

借入可能額は3,853万円。2,400万円~2,800万円の住宅を購入すると、ローン返済額は毎月7万3,000円~8万5,000円となります。

年収500万円の場合

借入可能額は、4,816万円ですが、この金額を全額借りてしまうのは危険です。働く環境の変化や結婚・出産といったライフイベントのほか、入院などの想定外のリスクも考慮して借入額を決めましょう。

そうしたリスクを加味してシミュレーションすると、購入できる家の相場は2,500万円~3,000万円。ローン返済額は毎月7万6,000円~9万1,000円に収めるとよいでしょう。

年収600万円の場合

借入可能額は、5,780万円です。こちらも2,700万円~3,200万円の住宅ローンに留めておくことをおすすめします。その場合の返済金額は、毎月8万2,000円~9万7,000円となります。

住宅ローンを借り入れる際は無理なく返済できる金額にすることが大切です。老後のための備えや子どもの教育費なども考慮して、「幾らまで借りる事ができるか」ということよりも「幾らなら無理なく返済できるか」という視点で検討するようにしましょう。

頭金はいくら必要?フルローンは無謀?

住宅を購入するときの資金のうち、まず最初に考えなければならないのが「頭金」。頭金とは、住宅購入の際に借り入れる金額から差し引いた分の金額のことです。頭金が多ければ借り入れるローンの金額も少なくなり、頭金が少なければ借り入れる金額も当然多くなります。

頭金の相場とは?

頭金は一般的に、住宅購入の金額の「2割は必要」という声がある一方で、「頭金ゼロでもいける」という人もいます。

実際には、購入価格の1~2割程度の頭金を払う人が多いようです。例えば3,000万円の住宅購入の場合、頭金は300万円~600万円となります。

頭金なしのフルローンは可能?

結論から言うと、貯金がなくてもフルローンで住宅を買うことは可能です。

以前であれば、住宅ローンの融資限度は購入金額の8~9割が一般的でした。しかし、最近では頭金なしで購入金額の全額を借り入れる「フルローン」で住宅を購入する人も増えています。

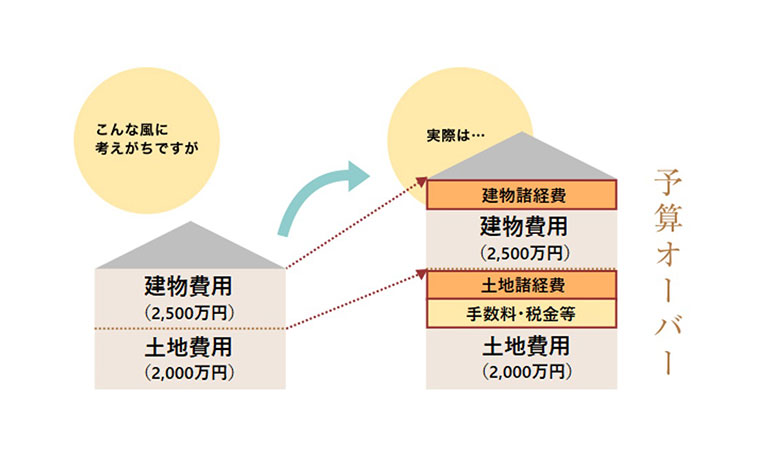

また、住宅購入の際は物件価格だけでなく、融資手数料や登記費用、印紙税といった諸費用、引っ越し費用などが必要となりますが、これらの金額を含めてローンを組むことも可能です。

頭金ありとなし、総額がこんなに変わる!

頭金ありとなし、それぞれのメリットと、同条件で比較した返済総額の違いをご紹介します。

- 頭金ありの場合

- 頭金の分だけ借入額が減るので、毎月の住宅ローン返済額は頭金なしよりも少なくて済みます。しかし、頭金を貯めるための期間は現在の住まいの家賃や維持費が掛かることになります。

- 頭金なしの場合

- 頭金なしの場合、月々の返済額が現在の家賃よりも高くなる可能性があります。頭金ありの場合に比べて借入額が多くなるので、金利も高くなります。

また、多くの銀行ローンでは80歳前に完済を求められるので、返済期間が長期に渡る頭金なしでの住宅ローン申請は、より早く申請する必要があります。 - 頭金ありとなしの返済総額の違い

- Aさんは頭金500万円を5年間かけて貯め、3,500万円の住宅ローンを組み、Bさんは頭金0円で4,000万円借り入れたとします。

住宅ローンの金利は1.89%で35年間固定、Aさんが5年間貯蓄している間の家賃は月10万円と仮定すると、頭金ありのAさんの返済総額は5,886万円、頭金なしのBさんの返済総額は5,470万円となり、416万円の差分が出ることになります。

総額の差が開いた大きな理由は、Aさんが頭金を貯めている間支払っている家賃。頭金のための貯金をこれから始めるよりも今すぐに購入したほうが、住宅購入にかかる総額を少なく済ませることができるのです。

夫婦共同でローンを組む「ペアローン」とは

ペアローンとは、夫婦2人の収入を合わせてローンを組むこと。

例えば「購入したい住宅があるが、借り入れできる金額が足りない」という時に、2人の収入を合わせて借り入れ金額を増やすことができるというローンになります。

ペアローンは、夫婦それぞれに別のローンを組みます。つまり、契約は2件となり、それぞれが契約者とお互いの連帯保証人になるということです。

ペアローンを活用すれば、3,000万円の住宅を購入したいが、夫の借入れ可能額が2000万円しかない…という場合でも、妻が1,000万円借り入れて購入することができます。

ペアローンでは夫婦それぞれが住宅ローンの契約をするので、各契約ごとに住宅ローン控除が適用され、節税効果があることもメリットの一つです。

注意したいのが、契約が2件ということは、住宅購入の際に必須となる、印紙代や契約手数料も2倍になるということ。忘れがちな経費ですが、念頭に入れておきましょう。

戸建て購入後「ローン地獄」に陥らないために

住宅ローンの破綻率は公的機関からは発表されていませんが、フラット35を扱う住宅金融支援機構が公表している「リスク管理債権」が目安になります。

リスク管理債権とは、破産手続開始・更生手続開始・再生手続開始の申立等がなされている債権のこと。

このリスク管理債権のデータによると、フラット35で住宅ローンを組んだ人のうち約4%がリスク管理債権に分類されており、およそ25人に1人が返済に対して問題を抱えていることが伺えます。

各金融機関が公表している数値から鑑みると、日本全体での住宅ローンの破綻率は約2%前後、つまり50人に1人程度と推測されます。

決して低くはない割合で起こっているローン破綻。実際に住宅ローン破綻してしまった人には、どのような傾向があるのでしょうか。

住宅ローン破産してしまう人の割合とその傾向

住宅ローン破産してしまうのは、50代~60代が最も多いとされています。リストラや早期退職、病気による入院などの思いがけない収入の変化に加え、子どもの教育費が予定より多くなってしまったことなどが原因と考えられています。

30代~40代で住宅ローン破産してしまう人の最も多い原因が、離婚です。家を残したまま離婚するとローンの返済に加えて養育費がかかり、払いきれなくなってしまう…というトラブルに発展することがありますので、注意が必要です。

頭金ゼロで住宅を購入した人も、住宅ローン破産してしまう傾向が強いようです。もともと貯金が少ない状態で住宅を購入しているので、予定外の出費や収入減があった場合、ローンの返済に行き詰まることになります。

ボーナス払いに設定している人も注意が必要です。住宅ローンを組んでいる人の約4割の人がボーナス払いを設定していますが、定年退職後に収入が年金だけになってしまい、払えなくなってしまうケースが増加しているといいます。

定年前であっても、業績不振や経営悪化でボーナスが出ないという不測の事態が起きてしまうこともあるようです。

完済は73歳?!無理なく住宅ローン返済をするための注意点

近年、住宅ローンの完済年齢は平均73歳に上昇しています。

これには、晩婚化による借入れ年齢の上昇や、以前よりも住宅の価格が高くなっているため借入金額が増加しているという背景があります。

では、高齢になっても住宅ローンを無理なく返済するためには、どのような点に注意するとよいのでしょうか。

- 長期間の資金計画を立てる(返済期間をなるべく長く設定して、毎月の返済額が負担にならないようにする)

- 子どもの教育費のタイミングを考えて計画する

- 自分が働ける年齢までの返済にする

- 住宅の購入費以外にかかる維持費や、固定資産税も資金計画に盛り込む

上記のような点に留意し、滞りなく返済できる住宅ローン計画を組みましょう。余裕ができたら「繰り上げ返済」をして住宅ローン返済を早めるも可能ですから、はじめは無理のない返済額を設定するのが肝要です。